继续探索DeFi的现金流生成

在上一次的双周简报中,我们介绍了$dYdX、$GMX和$GNS。这些去中心化应用(dApps)具备自我托管、去中心化交易和高效的线上运行时间等特点。这些项目之所以成为趋势,是因为跨衍生品市场的创新处于用户需求的最前沿。期权交易在传统市场和web3市场都已经得到普及,而加密市场却还没有找到一个行业领先的协议来为客户提供这项服务。

这些项目在整个市场中确立了两种不同的需求,即具有非线性回报的独特产品和向代币持有者支付协议收入。

衍生品市场的成熟和实际收益率趋势的增长见证了DeFi如何从2018年的早期发展到现在,市场参与者也从投资概念转向投资能够提供实际现金流的产品。

在传统市场也可以观察到同样的趋势,公用事业、医疗保健和基础设施的价值与现金流优于投机性科技股。

在本期双周简报中,Dopex、 Ribbon Finance 和 Synthetix 由于具备上述能够提供实际现金流的特点而引起了我们的关注。

1.Dopex – $DPX

Dopex是一项去中心化期权协议,其价值主张将期权发行者的损失降至最低。

这一协议的关键机制在于其返利制度,即按周或月的周期对期权发行者的损失进行补偿。根据他们从期权池中损失的价值,期权发行者会收到相应的 rDPX 代币。

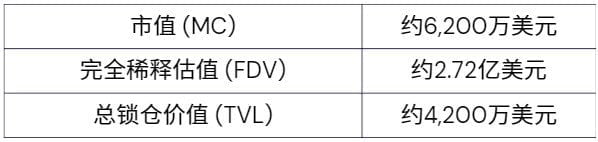

协议的统计数据

看多的基本面因素:

- 30%的期权损失通过$rDPX返还给用户。$rDPX确实通过它的用例维持了某种形式的效用,即通过Umami Finance交易传统资产类别的合成资产。

- Dopex利用其来自Deribit的部分价格预言机,与其他去中心化期权协议相比,提供了相对有竞争力的期权定价。

-

协议费用的一部分(70%)支付给流动性提供者,15%支付给 $DPX 的质押者,5%被预留用于销毁 $rDPX,从而减少其供应。

这些部分可以通过$DPX治理投票进行调整。

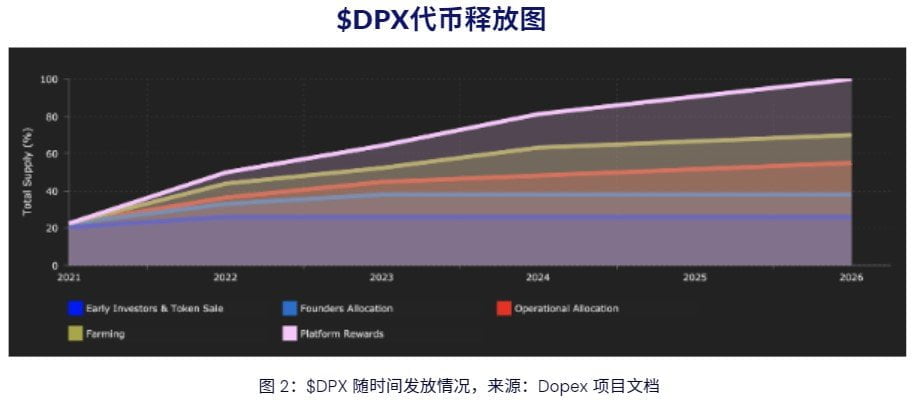

- 代币经济学设计激励协议的长期改进,最小化由内部人士(创始人和早期投资者)带来的重大价格影响。

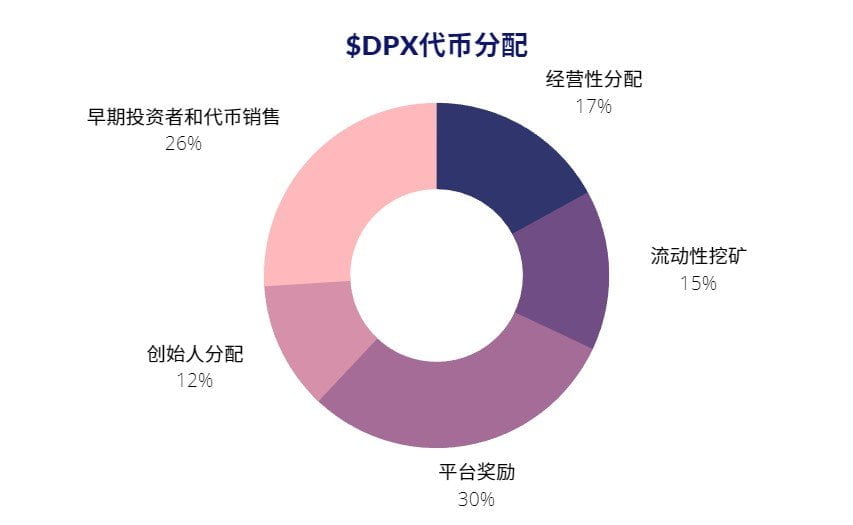

$DPX 代币经济学设计如下:

- 经营性分配:17%

五年之内完成分配。这笔款项用于最初项目治理、激励社区建议、帮助平台发展新功能或升级,以及支付其他运营成本。

- 流动性挖矿:15%

流动性挖矿期设定为两年,最初的回报激励期为四周。

- 平台奖励:30%

这些代币约在五年内发放完毕。这部分奖励将激励用户使用和维护 Dopex 平台。

- 创始人分配:12%

- 20% 最初质押在流动性池中

- 80% 在两年内陆续解锁,通过智能合约逐步进行分配

- 早期投资者和代币销售:26%

- 早期投资者:11%

- 50%在六个月内解锁

-

代币销售:15%

看空的基本面因素:

- 单一质押期权金库(Single Staking Oprion Vaults)要求看涨期权的头寸以基础资产百分之百担保,看跌期权的头寸则以美元稳定币担保,这意味着期权发行者无法获得标准或组合保证金。

- 作为领先的加密期权交易所,Deribit提供在速度和准确性上略有竞争力的定价以及更深的流动性。

2. Ribbon Finance – $RBN

Ribbon Finance是一项去中心化协议,专门为用户提供DeFi结构性产品的敞口。其中Theta Vault是一个投资于9种不同的加密货币资产(包括$USDC、 $SOL、$ETH、$wBTC 和 $stETH)的收益率策略。

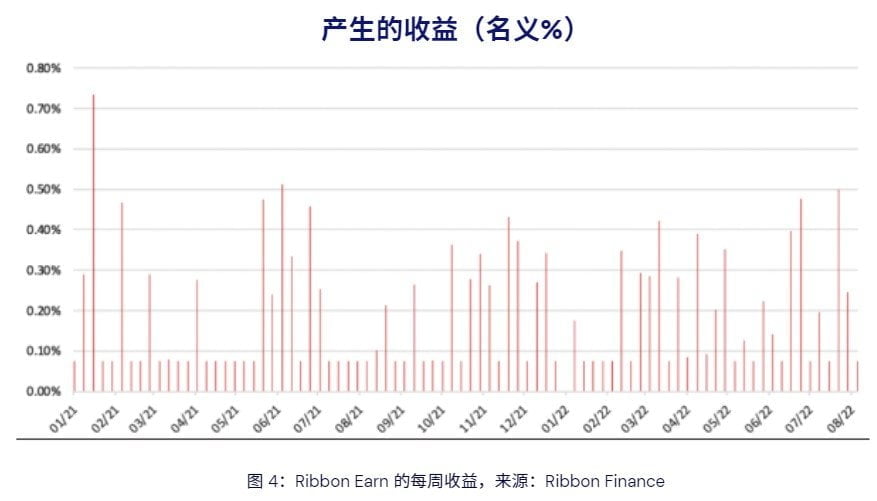

该协议在因为最近推出的 Ribbon Earn 而引起关注。它是一个每周自动卖出期权,将收益再投资到产品中的策略。这款保本产品旨在通过贷款获得基础年溢(APY),并利用该APY购买每周平值触碰生效期权(ATM knockout barrier options)。

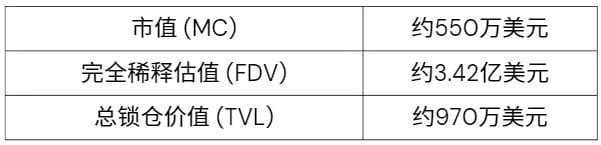

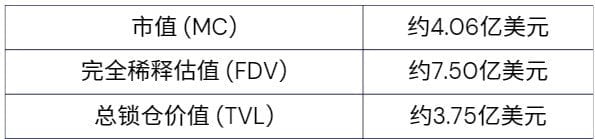

协议的统计数据

看多的基本面因素:

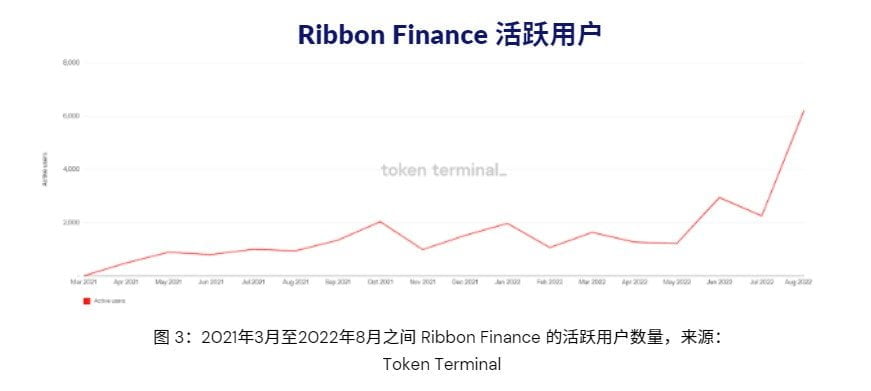

- 正如在一般散户交易者和DeFi用户中期权交易增长所预期的那样,协议的活跃用户正在增加。

- 与标准衍生品相比,DeFi的结构性产品市场尚未开发。由于 Ribbon Earn 具有保本的特点,它将会吸引散户群体。4%的基础APY比Curve这一领先的稳定币dApp上的3pool更具竞争力。

- 精英钱包(Smart Money)在7月积累了大量$RBN。

看空的基本面因素:

- 通过协议获得的收入正在减少。这主要是由于在市场低迷时期期权策略缺乏灵活性,TVL从3亿美元下降到8500万美元。备兑看涨和看跌期权依靠相对稳定的市场来优化收益。

- 市盈率为213.8x,相对较高。

- 其他web3期权协议,如Dopex,提供了如基于期权发行者损失的30%回扣等颇具吸引力的功能。

- Ribbon Earn的APY上限约为16%,这意味着参与者无法从ETH每周超过8%的波动中受益。

- Ribbon Finance 上的任何产品都不允许其用户利用大幅上涨的机会,这可能会影响用户在高势头牛市期间的满意度。

-

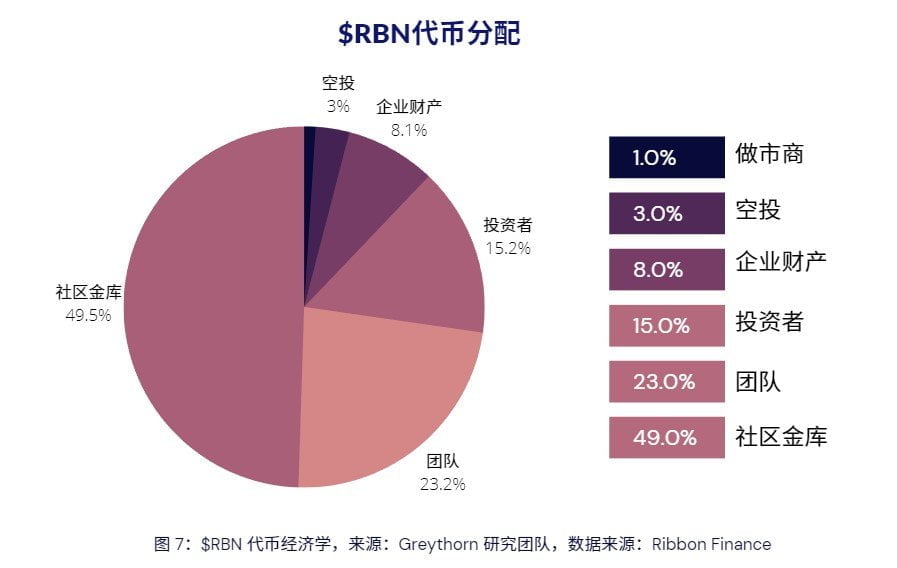

社区金库拥有相对大量的代币,同时考虑到这些代笔的使用缺乏透明度,可能导致DAO的中心化。

3.Synthetix – $SNX

Synthetix也许不是DeFi衍生品的近期创新,然而它却是该类别中基于实际收益率最为成功的项目。我们希望为读者提供一份导致其成功的原因分析,以及可能阻碍$SNX代币表现的因素。

首先,Synthetix是一个针对合成资产的dApp。该协议允许用户通过Synths获得基础资产的敞口,而不需要用户拥有基础资产。

平台的质押功能使$SNX的质押者获得DEX交易费用的一部分作为奖励。Synths的交易费用为30个基点。

交易Synths要求用户锁定$SNX作为抵押品来铸造$sUSD,之后这些$sUSD可以用来在交易所交易Synths,本质上是用$SNX作为抵押品来借入$sUSD。

自发布以来,该协议已过渡到Optimistic以太坊主网,以帮助解决由Chainlink引致的预言机延迟并降低矿工费。

协议的统计数据

看多的基本面因素:

- 在过去90天里,它的协议收入让其他提供去中心化永续合约的交易所相形见绌。

- 即使在通货膨胀情况下,强有力的机制依然提供了对$SNX的需求:

- 抵押率必须保持在400%以上才能获得质押奖励。奖励必须在每周到期前收集;如果没有,它们就会被放回质押池,从而导致实际供应量少于计划供应量。

- 抵押率的公式是:质押的$SNX/用户持有占总债务池的份额。在两种情况下,用户抵押率可能会下降,分别为:

- $SNX价格下降, 或

- 总债务池缩小,用户持有的占比上升。

- 针对第一种情况,用户必须购买更多的$SNX并质押,以得到$sUSD。

- 针对第二种情况,用户可以通过赎回$sUSD或通过平台的合作伙伴dHedge对冲头寸以减少债务。

-

Synthetix 庞大的合作伙伴社区为其交易量做出了部分贡献

- 相对于gTrade等竞争对手,Synthetix的融资利率有优势。

例如,目前Kwenta上比特币永续合约的融资利率为5%,而gTrade则为19%。

看空的基本面因素:

- 虽然协议确实向质押者支付其部分收入,但大部分$SNX的质押收益仍来自通胀。

* 创始人最近提议限制$SNX的供应。

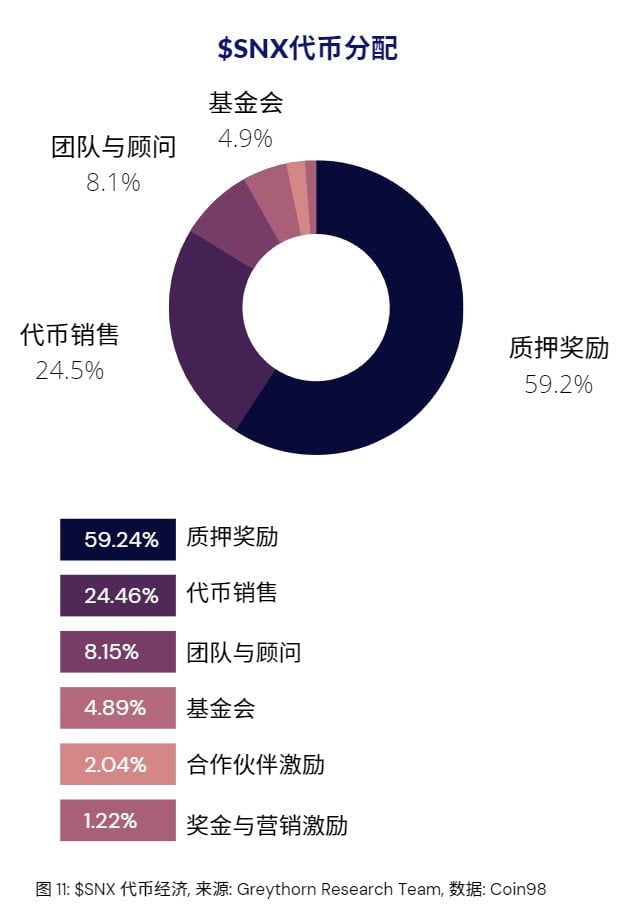

- 押注奖励几乎占到$SNX代币分配的60%,预计2023年9月开始的终期通胀为2.5%。

-

许多用户质押$SNX,并通过交易所提供的$SNX永续合约对冲delta风险敞口,并获得质押回报。问题在于,永续合约与基差风险和融资利率有关。目前各大交易所做空$SNX永续合约的融资利率在49%-58%之间,有效抵消了质押APY的收益。

- $SNX质押奖励将被托管且仅在12个月后可申请。虽然这可能有助于缓解短期供应压力,但奖励的流动性不足是一个问题。如图13所示,大量的托管锁定将在2023年中期到期。

结束语:

将协议收入分配给用户在DeFi领域中越来越受关注。本文旨在识别采用这种机制的项目,并进一步讨论了这些项目在采取这种机制时可能遇到的潜在风险。

尽管如此,我们将会在DeFi领域中看到越来越多的创新想法,尤其是在衍生品市场。因为这个市场将需要各种产品来满足终端用户的投资需求。

参考文献:

CoinGecko. 2022. Cryptocurrency Prices, Charts, and Crypto Market Cap | CoinGecko. [online] Available at: <https://www.coingecko.com/> [Accessed 26 August 2022].

CoinMarketCap. 2022. Cryptocurrency Prices, Charts And Market Capitalizations | CoinMarketCap. [online] Available at: <https://coinmarketcap.com/> [Accessed 26 August 2022].

Coin98.net. 2022. Coin98 Insights.

[online] Available at: <https://coin98.net/> [Accessed 26 August 2022].

Docs.dopex.io. 2022.

Protocol Overview

– Dopex. [online] Available at: <https://docs.dopex.io/> [Accessed 26 August 2022].

Dune.com. 2022. Dune . [online] Available at: <https://dune.com/synthquest/snx-escrow-release> [Accessed 26 August 2022].

Grafana.synthetix.io. 2022. Grafana . [online] Available at: <https://grafana.synthetix.io/d/pjPJZ6x7z/synthetix-system-stats?orgId=1&kiosk=full> [Accessed 26 August 2022].

Nansen.ai. 2022.

Nansen – Crypto,

DeFi & NFT Analytics. [online] Available at: <https://www.nansen.ai/> [Accessed 26 August 2022].

Tokenterminal.com. 2022.

Token Terminal

| Fundamentals for crypto. [online] Available at: <https://tokenterminal.com/terminal> [Accessed 26 August 2022].

重要通知及免责声明

本演示文稿由 Greythorn Asset Management Pty Ltd (ABN 96 621 995 659) (Greythorn) 编写。本演示文稿中的信息应仅被视为一般信息,而非投资建议和财务建议。本演示文稿不是广告,也不是买卖任何金融工具或参与任何特定交易策略的招揽或要约。在准备本文件时,Greythorn 并未考虑任何接收或阅读本文件的收件人的投资目标、财务状况或特殊需求。在做出任何投资决定之前,本演示文稿的接收者应考虑自己的个人情况,并向其会计师、律师或其他专业顾问寻求专业建议。

本演示文稿包含基于各种假设的陈述、意见、预测和其他材料(前瞻性陈述)。 Greythorn 没有义务更新信息。这些假设可能被证明是正确或不被证明是正确的。 Greythorn及其管理人员、员工、代理、顾问或本演示文稿中提到的任何其他人均不对任何前瞻性陈述或它们所基于的任何假设的准确性或履行可能性作出任何陈述。

Greythorn 及其管理人员、员工、代理和顾问对本演示文稿中包含的信息的准确性、完整性或可靠性不提供任何保障、陈述或保证。在法律允许的范围内,Greythorn 及其管理人员、员工、代理和顾问均不对由本演示文稿中包含的信息引起或与之相关的任何损失、索赔、损害、成本或费用承担责任。

此演示文稿是 Greythorn 的财产。如果接收者接收本演示文稿,接收者将同意对其内容保密,并同意在未经书面同意的情况下不复制、不提供、不传播和不披露与其内容有关的任何信息。